不動産投資は、多くの投資家にとって魅力的な選択肢の一つです。

しかし、不動産投資には大きなリスクが伴うことも事実であり、十分な知識武装をしなければ失敗する可能性があります。

そこで、投資家たちは様々な戦略を模索しています。

その中でも、イールドギャップとレバレッジを活用する方法が注目を浴びています。

イールドギャップとは、実質利回りとローン定数の差のことを指します。

一方、レバレッジとは、融資を利用して投資をすることで、少ない自己資金で収益を高めることができる手法のことです。

この記事では、不動産投資歴10年超の現役サラリーマン大家(プロフィール)が、イールドギャップとレバレッジを組み合わせた不動産投資術について解説します。

具体的には、イールドギャップとレバレッジをどのように活用するのか、その効果とリスク、注意点などを詳しく紹介します。

では、始めましょう。

不動産投資のイールドギャップにあるよくある間違い

多くのサイトでは、不動産投資のイールドギャップはこのように解説されています。

イールドギャップとは、投資利回りと金利との差のことです。

しかしながら、このイールドギャップを知ったところで、不動産投資に役立てることができません。

このイールドギャップには2つの問題があるからです。

第一に、不動産投資の利回りは初心者から上級者まで、さまざまな投資家が好き勝手に使っているため、このイールドギャップの利回りがどれを指しているのか分かりません。

第二に、利回り8%と金利3%なら、その差5%がイールドギャップとなりますが、利回りと金利を比較することに何の意味があるのか分かりません。

「イールドギャップがプラスである場合、レバレッジが効く」という考え方が一部のサイトで紹介されていますが、これは大きな誤解です。

それでは、不動産投資に役に立つ正しいイールドギャップとは何なのでしょうか?

正しい不動産投資のイールドギャップとは?

イールドギャップを不動産投資に活用したいなら、次のように理解してください。

=実質利回り(FCR)-ローン定数(K%)

イールドギャップを日本語にすると「利回りの溝」なので、このほうが日本語訳でもピッタリです。

でも、チョット聞きなれない言葉がでてきましたね。

用語を確認しておきましょう。

実質利回りとは?

実質利回りとは、不動産投資に関わる多くのファクター(家賃、入居率、運営費、購入諸費用)を加味した利回りのことです。

実質利回りを計算すれば、その物件の持つ収益力がわかります。

=[年間相場家賃×入居率-運営費]÷[価格+購入諸費用]×100

『不動産投資の成功は実質利回りの使い方次第!FCRの極意を伝授!』

ローン定数とは?

ローン定数とは、不動産投資から得た利益のうち、銀行に返済する割合を示すもので、ローンのレンタル代といえます。

ローン定数を計算すれば、融資の品質が分かります。

=[年間ローン返済額]÷[ローン金額]×100

『ローン定数で比較!不動産投資で失敗しない良質な融資の選び方とは?』

イールドギャップとは?

不動産投資のイールドギャップは、下記のように理解することを強くオススメします。

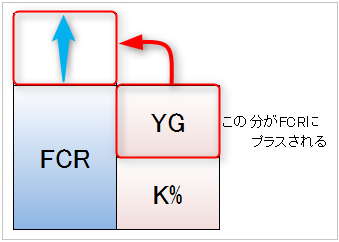

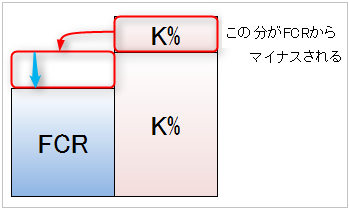

[実質利回り(FCR)-ローン定数(k%)]

そうすれば、簡単に不動産投資のレバレッジ判定ができるようになるからです。

- イールドギャップ(+)→ 正のレバレッジ

- イールドギャップ(-)→ 負のレバレッジ

不動産投資のイールドギャップとレバレッジの関係

ここからは実践編です。

あなたはこの条件のワンルームマンション投資を検討しています。

- 価格:1000万円

- 家賃:7万円

- ランニングコスト:17000円

- 融資金額:900万円

- 金利:2%

- 期間:20年 or 25年

融資は金利に注目されがちですが、ローン定数に大きな影響を与えるのはむしろ融資期間の方です。

『不動産投資ローンの盲点!金利より融資期間が重要である理由』

実質利回りとローン定数に着目して、レバレッジとイールドギャップの関係を解説します。

不動産投資のイールドギャップがプラスのとき、正のレバレッジがかかる

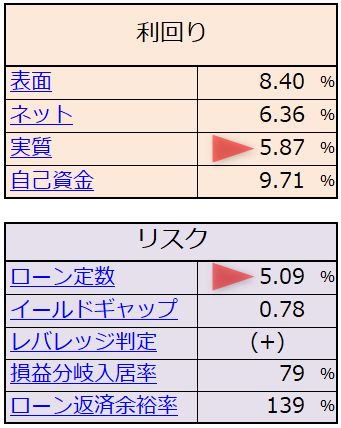

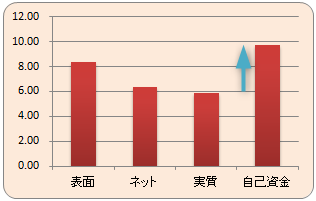

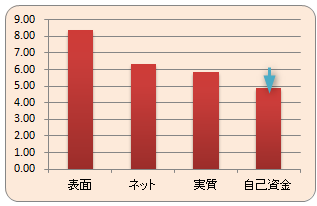

融資期間が25年の場合、イールドギャップ(実質利回り-ローン定数)がプラスなので、正のレバレッジがかかります。

レバレッジを掛けていない不動産投資の利回り(実質利回り)は5.87%ですが、レバレッジがかかった後の不動産投資の利回り(自己資金利回り)は9.71%に向上しています。

マンションの収益力を表す実質利回りが、ローンのレンタル代であるローン定数を上回ります。

その結果、投資に使った自己資金と借入した資金の両方からキャッシュフローが生まれ、自己資金の利回りが高まり、キャッシュフローが増えているのです。

不動産投資のイールドギャップがマイナスのとき、負のレバレッジがかかる

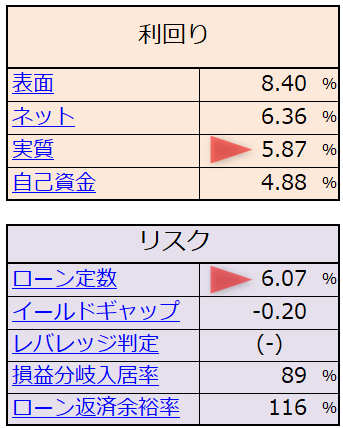

一方、融資期間が20年の場合、イールドギャップ(実質利回り-ローン定数)がマイナスになり負のレバレッジになります。

レバレッジを掛けていない不動産投資の利回り(実質利回り)は5.87%ですが、レバレッジがかかった後の不動産投資の利回り(自己資金利回り)は4.88%に失速しています。

投資物件の実質利回り(FCR)が、ローンの返済負担であるローン定数(K%)よりも低い場合、ローン返済の負担が重くなり、キャッシュフローが減少しています。

『不動産投資のレバレッジ効果がもたらす、驚異的な利回りアップ方法とリスク』

不動産投資のイールドギャップを高める方法

不動産投資におけるイールドギャップは、実質利回りとローン定数で決まることがわかりました。

つまり、イールドギャップを高めるためには、2つの方法があります。

- 実質利回りを上げる

- ローン定数を下げる

実質利回りを上げる方法

実質利回りを上げるためには、物件の家賃収入を増やしてランニングコストを下げる必要があります。

具体的には、物件の改修やリフォームなどを行い、バリューアップ(資産価値を高めること)することです。

そうすることで、家賃の上昇と空室期間の短縮が期待できます。

この手法は、東京のワンルーム投資では特に有効です。

ボクの東京ワンルームマンションでは、カーペットからフローリングに交換しただけで、5000円家賃があがったケースがあるよ。

ただし、改修やリフォームにかかる費用が高額になる場合は、費用対効果を考慮してから取り組む必要があります。

『間違いだらけの空室対策!ワンルーム投資で後悔する前に知るべきこと』

ローン定数を下げる方法

ローン定数を下げるためには、低金利・長期間のローンを組むことです。

大手不動産会社は多くの銀行とローン提携を結んでおり、一般の不動産会社より有利な条件げ融資を受けられます。

また、すでにいまいちなローンを組んでしまった場合は、不動産投資ローン借り換えサービス

![]() で起死回生を図るという手段もあります。

で起死回生を図るという手段もあります。

『チョット待ったぁ!投資用ローン借り換え前に、これだけはチェックを』

不動産投資のイールドギャップのまとめ

多くの不動産投資会社やブロガーは「イールドギャップ=利回り-金利」を使うけど、このイールドギャップを利用する意味はないことが分かったかな?

これからは、不動産投資のイールドギャップは[実質利回り(FCR)-ローン定数(K%)]を使おうね。

これを使うことでレバレッジ判定が簡単にできるようになるから。

コメント