不動産投資はキャッシュフローが大切です。

キャッシュフローは「現金の流れ」を意味する言葉ですが、不動産投資の場合は家賃収入から支出を引いた「儲け」のことをいい、CFと略すことが多いです。

特に、初心者がワンルームマンション投資をするとき、キャッシュフローが出ない物件を持ち続けるスキルを持ちあわせていないため、キャッシュフロー重視の投資になります。

キャッシュフロー重視の投資をするためには、ローンのレンタル代であるローン定数を低くする必要があります。

ローン定数を低くするためには、低い金利とロングな融資期間が有効ですが、金利の決定権は銀行が握っています。

だから、住宅ローンのように30年、35年という長期ローンを使うことになります。

しかしながら、長期ローンはキャッシュフローを贅沢にしますが、2つのリスクを負うのです。

- ローン残高が減らないリスク

- 金利上昇リスク

本記事は、ワンルームマンション投資で長期ローンを組む2つのリスクを解説します。

長期ローンのリスク1:ローン残高が減らない

長期ローンのひとつ目のリスクはこうです。

ローン残高が減らないということは、売却価格割れのリスクを負うことになります。

ここでいう「売却価格割れ」とは[売却金額 < ローン残高]の状況をいうが、このリスクはそのマンションを売ろうとするときまで気付きません。

売却価格割れを起こしていても、銀行から追加のローン返済を催促されることもなく、ワンルームマンション投資を続けられるからです。

ワンルームマンション投資に長期ローンを組み込むと、どれくらいローン残高が減らないかを検証してみましょう。

長期ローンの年間ローン返済金

あなたはネット利益(NOI)52万円の物件に対して、金利2.5%で900万円の融資を受けました。

このローンの融資期間を15年~35年まで変化させると、このような結果になります。

| 融資期間 | 15年 | 20年 | 25年 | 30年 | 35年 |

|---|---|---|---|---|---|

| ネット利益 | 52 | ||||

| 年間ローン返済金 | 72 | 57.2 | 48.5 | 42.7 | 38.6 |

| 年間CF | -20 | -5.2 | 3.5 | 9.3 | 13.4 |

単位:万円

『不動産投資の大損を回避!ワンルームマンションのキャッシュフロー計算方法』

35年の長期ローンであれば年間キャッシュフローは13万以上(52-38.6)になります。

これが初めてのワンルームマンション投資なら、上々だね!

ローン返済金は元金と利息の返済に分けれています。

その内訳をみると、あることに気づきませんか?

「返済のほとんどが利息返済で、元金返済は半分もない」という事実です。

『ローン返済&繰り上げ返済の盲点!不動産投資の経費は利息だけ』

金利2.5%・35年の長期ローンの場合、元金と利息の返済金額が逆転するのは8年目です。

ボクも最初の5室は30年以上の長期ローンを使いました。

あれから数年経ちましたが、たっぷりローン残高が残っています。

だから、6室目からは反省して20年近くで組むように工夫しているよ。

あまりキャッシュフローが出ませんが、バランスシートの中で利益が蓄積されるようになりました。売却でガッツリ儲けさせてもらう予定です。

『誰だ!東京都心ワンルーム投資は儲からないって言ったの ココ見てますか?』

長期ローン10年後の残債

不動産投資は10年後が売却のタイミングのひとつです。

もし、売却金額がこの金額に満たないとき売却益はマイナスとなり、厳しい現実が待ち受けています。

不足額以上の現金を用意しないと売却できないという現実です。

一度、ここで長期ローンを組むひとつ目のリスクをまとめます。

- 長期ローンを使うとローン残高が減るスピードが遅い。

- 投資した物件によっては売却できないリスクがあります。

このリスクを減らすためには、資金に余裕ができたら繰り上げ返済でローン残高を減らす戦略が有効です。

『ワンルームマンション投資で繰り上げ返済をしていいとき、ダメなとき』

長期ローンのリスク2:金利上昇リスク

長期ローンのふたつ目のリスクはこうです。

融資期間が長い場合、金利上昇リスクを長期間負うことになります。

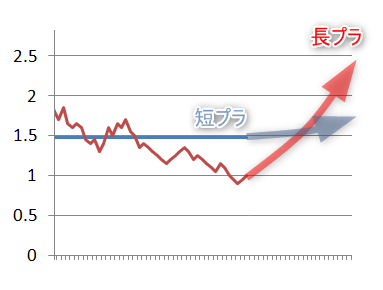

ワンルームマンション投資用のローンは短気プライムレート連動型が多いですが、長期プライムレート連動型のローンは金利上昇リスクをもろに受けるの注意が必要です。

なぜなら、この2つのプライムレートは底をさまよっており、いつ上昇してもおかしくない状態だからです。

2011年8月から短プラと長プラの逆転減少が起こっていますが、景気がよくなれば長プラは短プラを一気に追い抜くでしょう!

長プラ連動型のローンは要注意です。

『「ワンルーム投資の融資」と「自宅の住宅ローン」どっちが先が正解?』

まとめ

- 30年35年という長期ローンは、キャッシュフロー重視のワンルームマンション投資によく使われる

- 長期ローンは「ローン残高がなかなか減らないリスク」「金利上昇リスク」という2つのリスクを抱える