不動産投資の初心者が、確定申告でつまづきやすいことがあります。

それは「正しい経費の計上」です。

不動産投資にかかわる支出は基本的には経費にできますが、例外もあります。

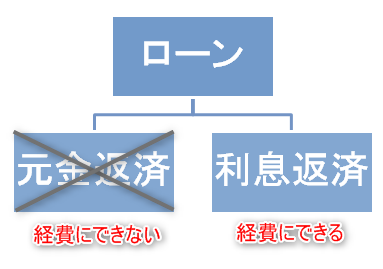

例えば、ローン返済は原則的に利息分だけが経費になりますが、元本返済分は経費になりません。

これを知らないと、確定申告で誤った経費計上をしてしまい、後で余計な税金を払うことになってしまうのです。

今回の記事では、不動産投資歴10年超&確定申告歴15年超の現役サラリーマン大家(プロフィール)が、不動産投資のローン返済や繰り上げ返済にかかる費用を経費計上するときのポイントを解説します。

記事を最後まで読めば、あなたもローン返済の経費マイスターの仲間入りです。

では、始めましょう。

ローン返済は「元金返済」と「利息返済」の総和である

不動産投資ローンの「元金返済」と「利息返済」について、実例で解説します。

あなたは、次の条件の融資を受けました。

- 金額:1000万円

- 金利:2.5%

- 期間:25年

- 返済方式:元利均等返済

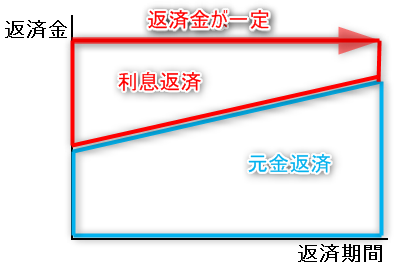

元利均等返済とは?

ローン返済が一定のローン返済方式のことです。

利息と元金の返済割合が毎月変わります。

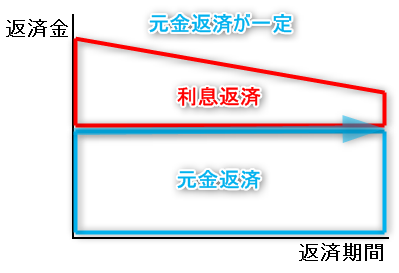

元金均等返済とは?

ローン返済が減少するローン返済方式のことです。

元金返済は一定ですが、利息返済が減っていきます。

この融資条件の1年間のローン返済は約54万円(毎月44,861円)ですが、ローン返済の内訳はこうなっています。

- 元金返済=約29万円

- 利息返済=約25万円

ローンの繰り上げ返済を実行したときは、全額が元金返済に充当されます。

ローン返済で経費にできるのは「利息だけ」である

ローン返済をすると、1年間に54万円の現金が必要になりますが、全額を必要経費として計上できません。

『サラリーマン大家も節税しよう!ワンルーム投資で差をつける15の経費活用術』

なぜなら、元金返済は費用(経費)にすることが認められていないからです。(理由は後で解説)

確定申告で経費にできるのは、利息返済分の25万円のみです。

『その繰り上げ返済 ワンルームマンション投資に必要ですか?』

ローンの「利息返済」が経費にできる理由

不動産投資ローンの利息返済が経費にできる理由は、利息返済は投資家が余計に支払う必要のある費用だからです。

つまり、投資家はローンを組むことで不動産投資をすることができますが、その利息は本来払う必要のない費用です。

それを経費として計上することで、節税できるのです。

銀行さん。

今から乱暴な言い方するけど、ごめんね。

- 金額:1000万円

- 金利:2.5%

- 期間:25年

- 返済方式:元利均等返済

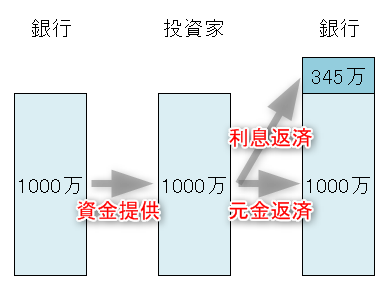

あなたが受けた上記条件の融資においては、投資家は銀行に対して25年間で1345万円の返済が必要です。

しかし、「投資家目線」では、1000万円が正当な支払いで、345万円は余計な費用なのです。

「銀行目線」では、利息返済345万円が利益で、1000万円は融資金額を回収したにすぎません。

『不動産投資家・業者・銀行のリスク&リターンを比較!残念な現実が赤裸々に』

ローンの元金返済が経費にできない理由

「ローンの元金返済は、具体的にどこに行くのか?」

「ローンの元金返済は経費にできない理由は何か?」

という疑問が浮かんでくるかもしれません。

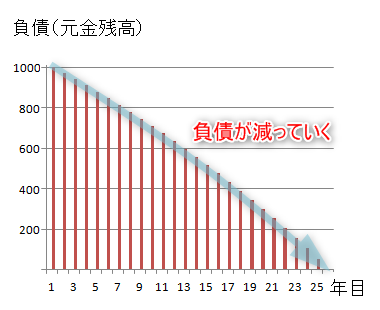

その答えは、ローンの元金返済は負債である元本の減少に充てられます。

つまり、不動産投資に必要な資金を借り入れた場合、元金返済は投資家が借り入れた金額を返済するために必要な支払いであるため、経費として計上できないのです。

ローン返済開始直後、負債は1000万円ありました。

ローンを返済していく間に負債がどんどん減少し、25年後には負債がゼロになるのです。

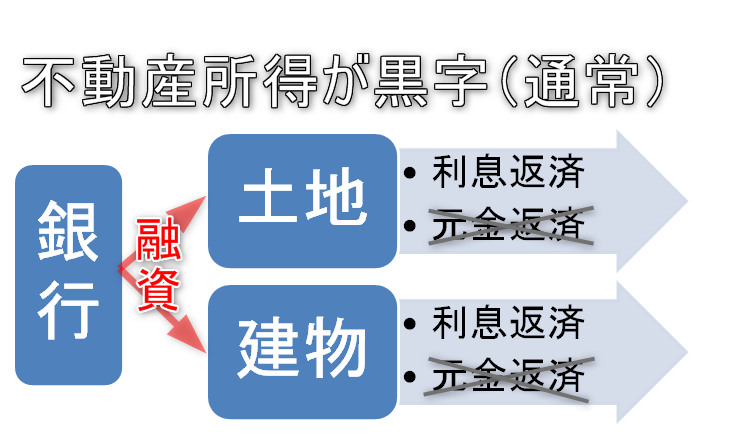

ローンの利息返済には「経費にできない例外規定」がある (不動産所得が赤字の場合は損益通算の特例が適用される)

不動産所得が赤字のときは、土地を取得するために組んだローンの利息返済も経費にできません。

不動産所得の損失(赤字)の金額があるときは、他の所得の金額(黒字)と差引計算(損益通算)を行うことになっています。

ただし、不動産所得の金額の損失のうち、次に掲げる損失の金額は、損益通算の対象となりません。(中略)

- 不動産所得の金額の計算上必要経費に算入した土地等を取得するために要した負債の利子に相当する部分の金額

国税庁「不動産所得が赤字のときの他の所得との通算」より

えっ?どういうことなん?

何のこっちゃサッパリやわ。

不動産は土地と建物に分かれていることは知っているよね。

その土地を買うためにローンを組んだ場合、その部分は利息返済であっても○△■…。

…。(睡眠学習)

図で解説するね。

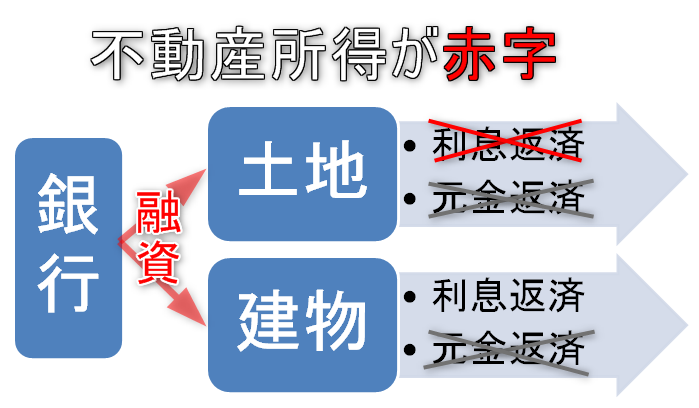

不動産所得が赤字の具体例を2つ出して解説するよ!

土地:建物=40:60の不動産に対して銀行融資を受け、不動産所得に18万円の赤字が発生した。

- 元金返済=約29万円

- 利息返済=約25万円

(土地利息返済=10万円)

(建物利息返済=15万円)

「不動産所得の赤字」が「土地の利息返済」を上回る場合、土地利息10万円のうち2万円は経費にできません。

建物利息15万円は、原則通り経費にできるよ

土地:建物=40:60の不動産に対して銀行融資を受け、不動産所得に6万円の赤字が発生した。

- 元金返済=約29万円

- 利息返済=約25万円

(土地利息返済=10万円)

(建物利息返済=15万円)

不動産所得の赤字が「土地の利息返済」を下回る場合、 建物利息15万円のみ経費にできます。

関連『ワンルーム投資の15の経費 | サラリーマン大家はこれだけでOK!』

ローンを繰り上げ返済したときの確定申告の経費

ローンを繰り上げ返済すると、確定申告で経費を計上できます。

ただし、経費として認められるのは、繰り上げ返済にかかった実際の費用のみです。

繰り上げ返済は、元本返済に100%に充てられるため、利息返済は一切ないからです。

繰り上げ返済により、返済期間や総支払額が減ることも期待できます。

ローンの繰り上げ返済は地味ですが、資産を拡大するには最適な手段のひとつです。

関連『繰り上げ返済で資産拡大を狙え!ワンルーム投資で成功するための鉄則とは?』

不動産投資のローン返済&繰り上げ返済の経費計上のまとめ

ローン返済は「利息返済」と「元金返済」に分かれているよ。

そのうち、経費にできるのは「利息返済」のみで、「元金返済」は負債の減少にかかわっているよ。

ただし、不動産所得が赤字のときは「土地部分の利息返済」も経費にできないんだ。

だから、ローンを借りすぎると、「不動産所得が赤字にもかかわらず、ほとんど節税できなかった」というオチもあるから注意が必要だよ。