サラリーマンの住宅ローン控除は、年末調整を行うことができますが、年末調整による住宅ローン控除の適用は、2年目以降からです。

つまり、不動産を購入した初年度(1年目)の場合、翌年には住宅ローン控除のための確定申告が必要です。

多くのサラリーマンにとって、住宅ローン控除・ふるさと納税・医療費控除を理由とした確定申告が初めての経験となることが多いです。

確定申告は複雑に思われがちですが、国税庁の「確定申告書作成コーナー」を利用すれば、住宅ローン控除に関する確定申告書の作成は簡単です。

実際、必要書類の収集の方が、確定申告書の作成よりも手間がかかります。

そこで今回の記事では、不動産投資歴10年超&確定申告歴15年超の現役サラリーマン大家(プロフィール)が、中古マンションの住宅ローン控除の確定申告に必要な書類と確定申告書の書き方について徹底解説します。

では、さっそく始めましょう!

YouTubeの解説版もあります!

住宅ローン控除の必要書類は7種類 (中古マンション購入初年度)

中古マンションを購入したとき、住宅ローン控除を受けるためには7種類の書類が必要です。

住宅ローン控除の必要書類のリスト

- 源泉徴収票

- 住民票の写し

- 住宅取得資金に係る借入金の年末残高等証明書

- 登記事項証明書

- 中古マンションの売買契約書

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 確定申告書

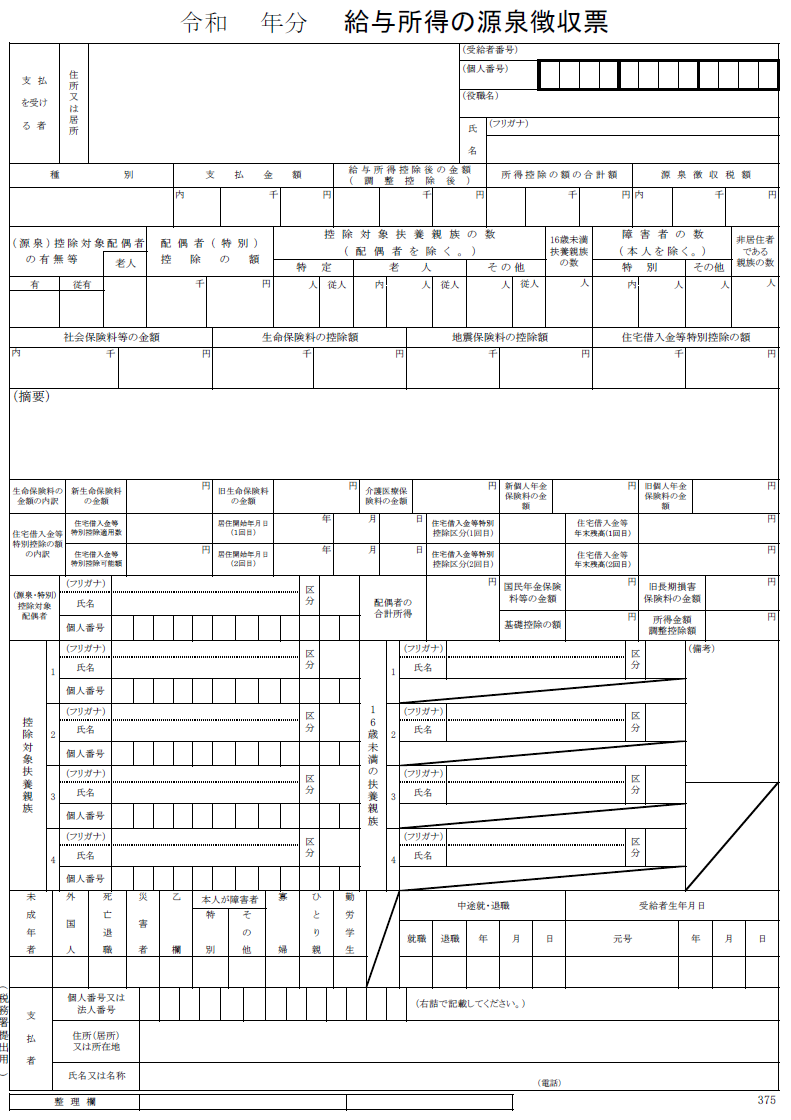

1.源泉徴収票

住宅ローン控除の必要書類1は「源泉徴収票」です。

源泉徴収票は、あなたの年間の収入(所得)を証明する重要な書類です。この書類は毎年12月の年末調整が終わった後に、あなたの勤務先から提供されます。

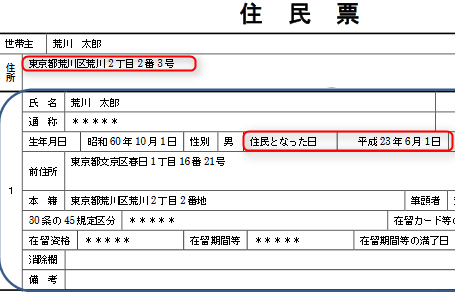

2.住民票の写し

住宅ローン控除の必要書類2は住民票の写しです。

住宅ローン控除を利用するには、不動産を購入してから6カ月以内にその住宅に引っ越し、その年の12月31日までそこに住み続ける必要があります。この条件を満たしていることを証明するためには、住民票の写しが必要です。

住民票の写しは市役所や区役所、またはコンビニで手に入れることができます。発行費用は大体200円から300円ですが、コンビニでの発行には特定の条件があります。

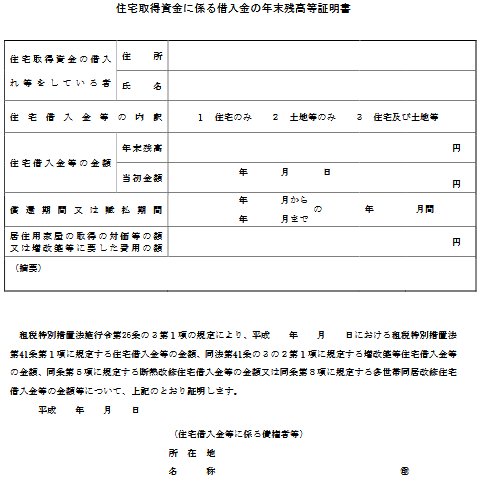

3.住宅取得資金に係る借入金の年末残高等証明書

住宅ローン控除の必要書類3は「住宅取得資金に係る借入金の年末残高等証明書(住宅ローンの残高証明書)」です。

「住宅取得資金に係る借入金の年末残高等証明書」というのは、簡単に言うと「住宅ローンの残高証明書」です。

これは、年末時点での住宅ローンの残高を示す重要な書類です。

通常、住宅ローンを組んだ翌年の1月ごろに、ローンを組んだ銀行から自宅に郵送されます。2年目以降は毎年10月頃に郵送されることが一般的です。

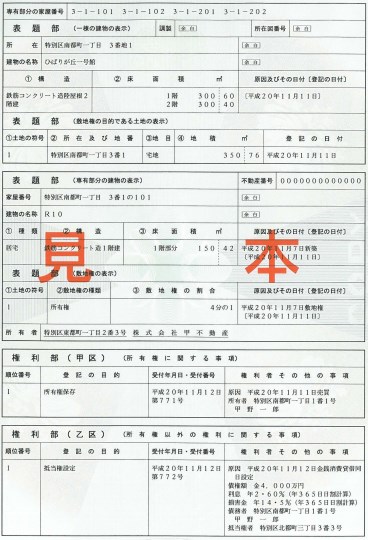

4.登記事項証明書

住宅ローン控除の必要書類4は「登記事項証明書」です。

「登記事項証明書」は、中古マンションの住宅ローン控除を受ける資格があるかをチェックするために必要な書類です。

この証明書には、マンションの購入日、購入価格、そして床面積が50平方メートル以上であることなどの情報が記載されています。

マンションの所有権を移転する際、登記が完了すると登記完了証が発行されます。

通常、この登記完了証と一緒に「登記事項証明書」も発行され、郵送されることが多いです。

もし、この書類を持っていない場合は、法務局で有料で発行することができます。インターネットでの入手も可能ですが、事前の手続きが複雑なため、直接法務局に行く方が迅速です。

5.中古マンションの売買契約書

住宅ローン控除の必要書類6は「住宅借入金等特別控除額の計算明細書」です。

住宅ローン控除を受ける際には、相続や贈与で得た物件は対象になりません。この控除は購入した物件にのみ適用されます。

不動産を購入したことを証明するためには、売買契約書が必要です。この書類は不動産仲介会社から入手できます。

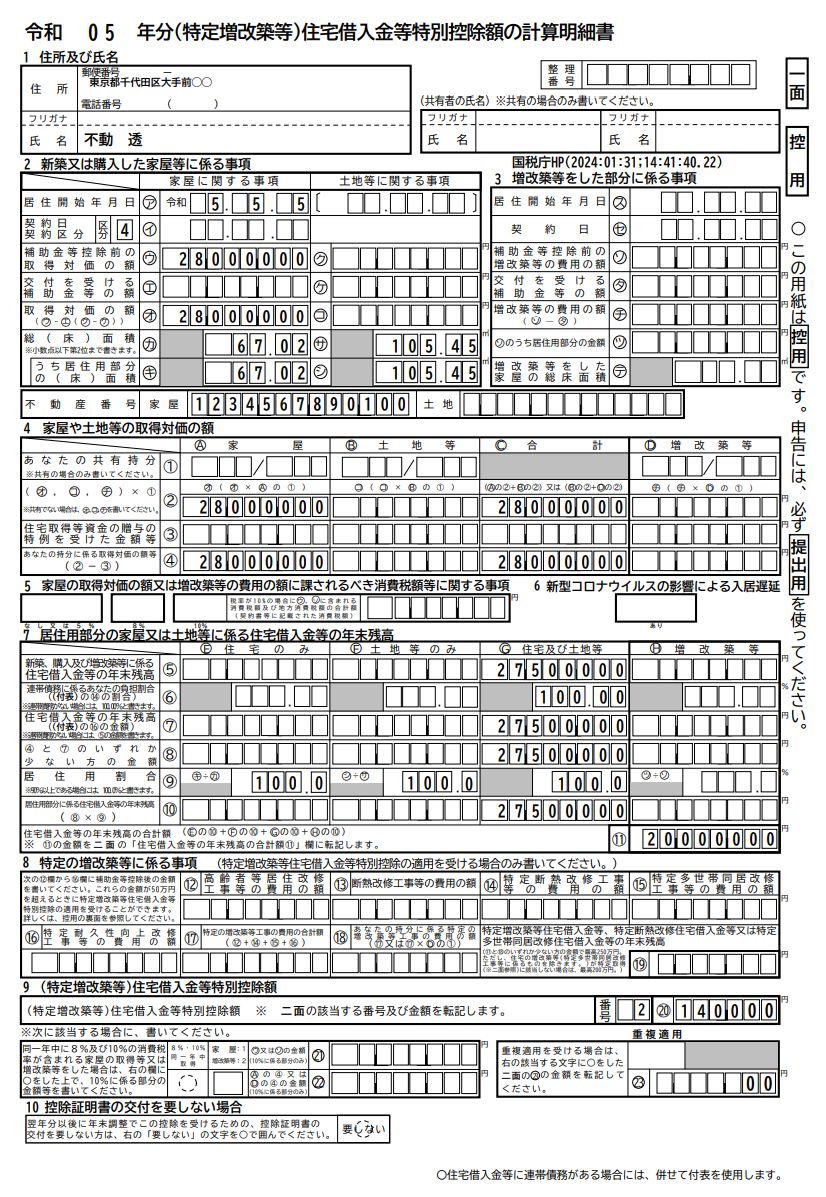

6.住宅借入金等特別控除額の計算明細書

住宅ローン控除の必要書類6は「住宅借入金等別控除額の計算明細書」です。

住宅借入金等特別控除額の計算明細書は必要書類1~5使い、住宅ローン控除の適応の証明と金額の確定を行うために作成します。

一見、この書類の書式は複雑で頭痛がするかもしれませんが「確定申告書作成コーナー」を利用すれば簡単に作成できます。

その作成方法については、この記事の後半で解説しています。

7.住宅ローン控除の確定申告書

この記事のメインです。記事の後半でじっくり解説します。

国税庁の確定申告書作成コーナーを使おう!

本記事は国税庁が提供している「確定申告書作成コーナー(令和5年分バージョン)」を利用します。

疑わずに、上のリンクをクリックしてください!

すると、このような画面が別ウィンドウで表示されるはずです。

[作成開始]を選びます。

[保存データを利用して作成]は途中で保存したデータを使う場合に利用するよ

すると、[マイナンバーカード]を使うか、従来の[ID・パスワード方式]を使うか、問われます。

不動産投資を実践しているサラリーマン大家の確定申告は、いずれe-Taxが必須になります。

本記事もそれに準じてe-Taxの確定申告を行いますので、[ID・パスワード方式でe-Tax]をクリックします。

詳細『サラリーマン大家のe-Tax確定申告!知らなきゃ損するメリット・デメリット』

どうしても書面提出したい投資家は[その他の印刷して提出]を選ぼう!

操作方法は変わらないからね。

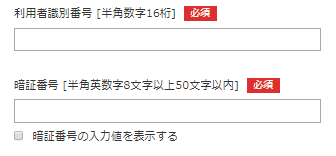

次の画面で動作環境を確認して[利用規約に同意して次へ]をクリックし、税務署で取得したe-TaxのIDとパスワードを入力します。

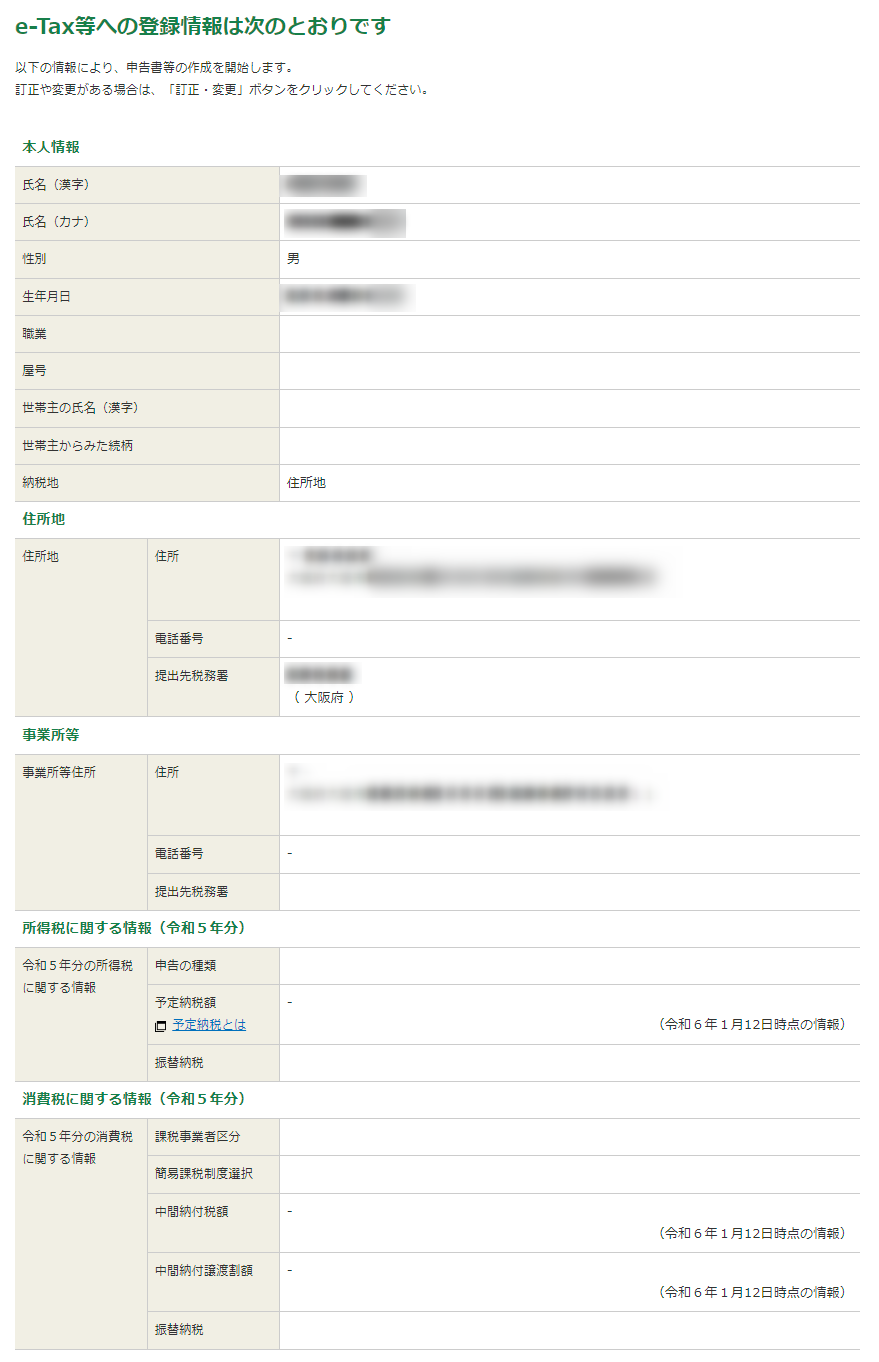

すると、e-Tax等への登録情報が列挙されます。

登録情報を確認したら、最下部の[申告書等を作成する]をクリックします。

一番左の[所得税]をクリックします。

所得税の給与所得の書き方は、下記の記事を参照してください。

詳細『サラリーマンのための確定申告書の書き方:初心者向け完全マニュアルR5年版』

不動産所得があるサラリーマン投資家は、左から2番めの[決算書・収支内訳書(+所得税)]を選び、下記の記事を参照してください。

詳細『サラリーマンがゼロから学ぶ!不動産投資の確定申告書の作成術 R5年分』

住宅ローン控除の確定申告書の書き方

ここからが、ふるさと納税の確定申告書作成の本番です!

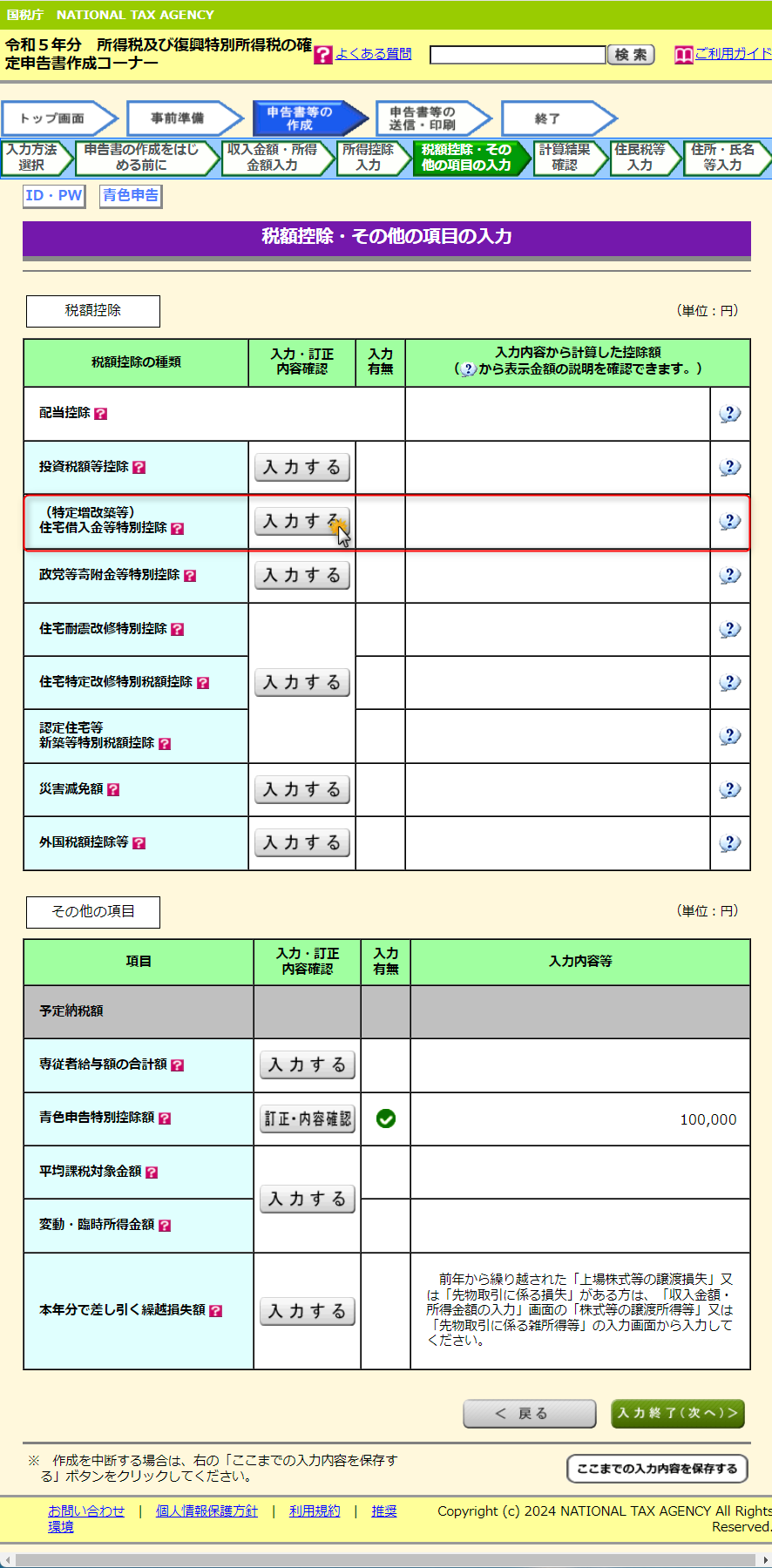

住宅借入金等特別控除の横にある[入力する]をクリックします。

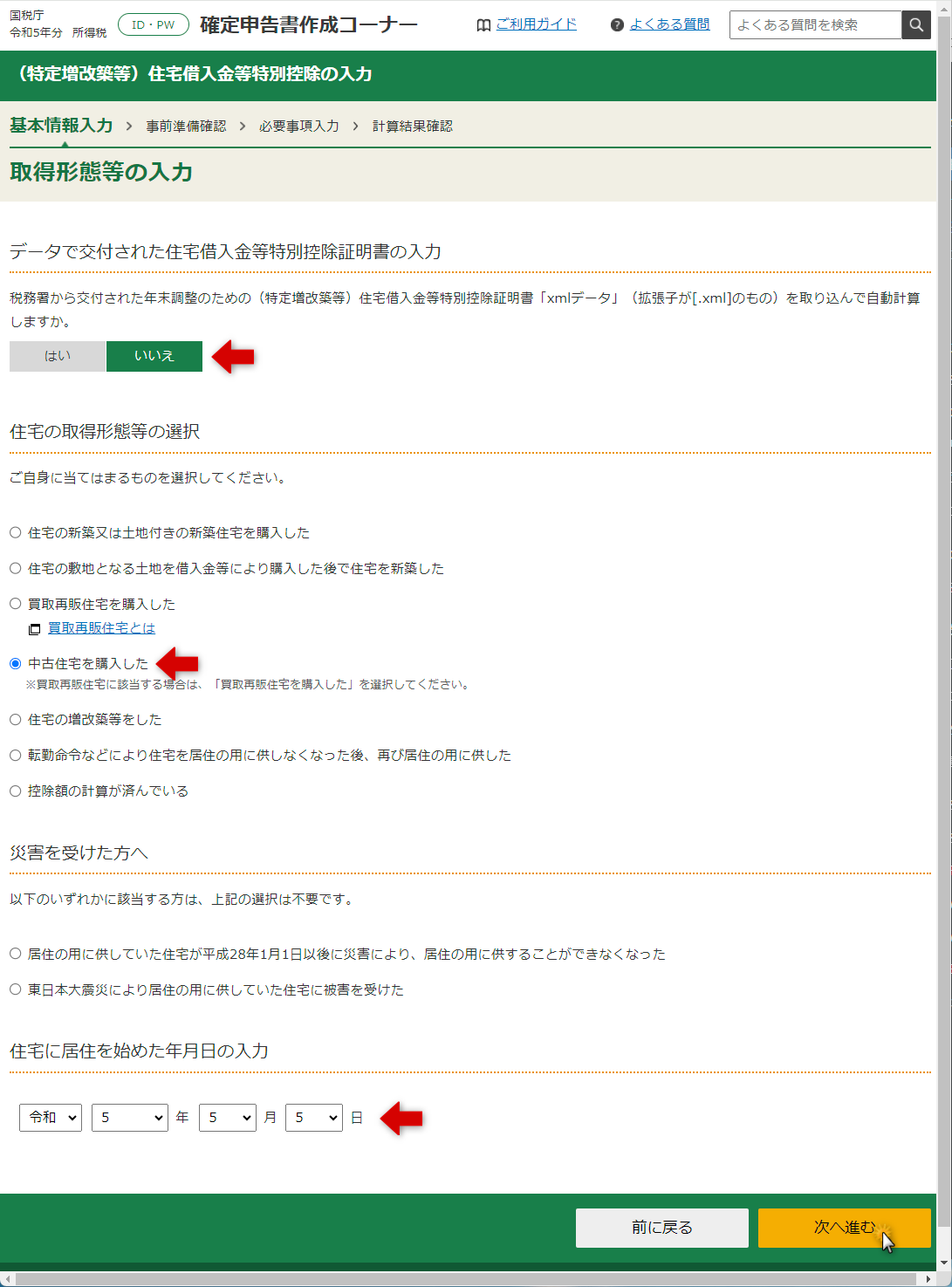

不動産の取得形態等の入力方法

住宅の取得形態は[中古住宅を購入した]を選択して、居住を始めた年月日の入力し[次へ進む]をクリックします。

住宅や土地についての質問

1から7の質問に答えていきます。

質問7で「はい」と答えると、住宅ローン控除を年末調整で行うための証明書が税務署から送られてくるか、e-Taxを通じてオンラインで提供されます。

来年から年末調整で住宅ローン控除を済ませたい方は「はい」を選択しよう!

次の画面で、必要書類と適用要件の確認をして[次へ進む]をクリックします。

不動産の金額や面積の入力方法

「登記事項証明書」を見ながら記入していきます。

住宅に関する事項の入力では、住宅の金額、専有部分の床面積を入力します。

土地に関する事項の入力では、土地の取得対価の額は空白でOKです(マンションの場合)。

1棟の土地の面積はそのまま入力すればいいですが、1棟の住宅の総床面積は1棟の床面積を自分で合計して入力します。

上記事項証明書の不動産番号は表題部の右側に記載されているので、それを記入します。(わからなければ書かなくてもてもよい)

しかし、不動産番号を確定申告書に入力すれば、登記事項証明書の提出を省略できます。

記入ができたら[次へ]をクリックします。

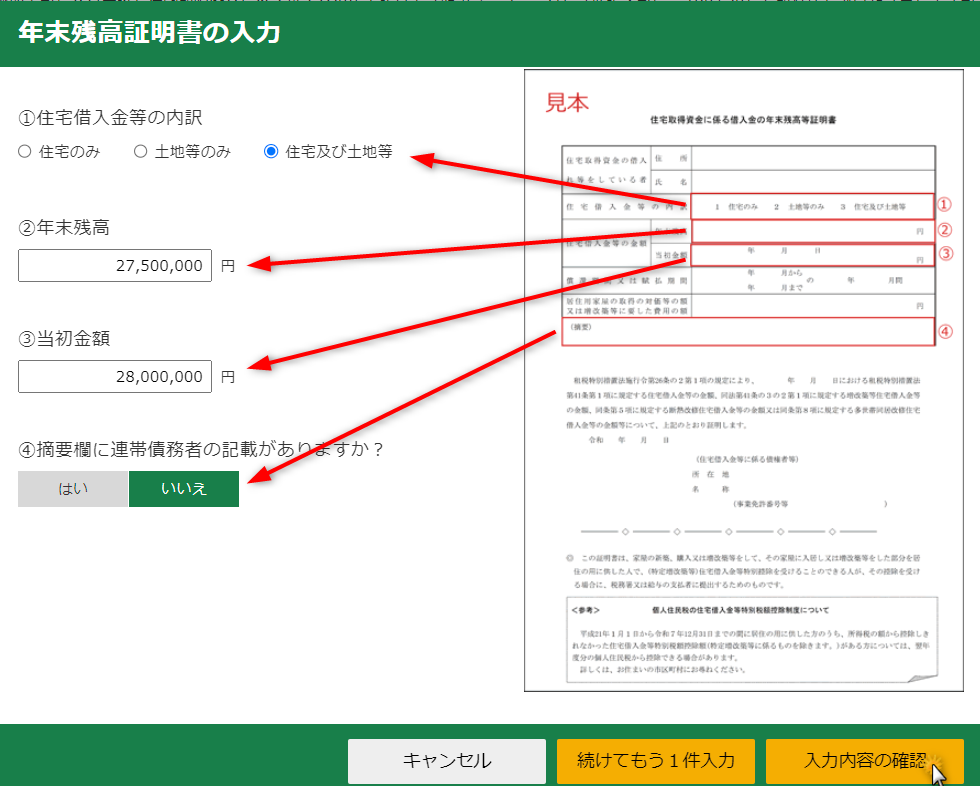

年末残高証明書の入力方法

[年末残高証明書を入力する]をクリックすると、下記の入力画面がポップアップするので、

住宅取得資金に係る借入金の年末残高等証明書(住宅ローンの残高証明書)を見ながら記入します。

①住宅借入金等の内訳 ②年末残高 ③当初金額 ④連帯債権者の有無が入力できたら[入力内容の確認]をクリックします。

さらに[次へ進む]をクリックします。

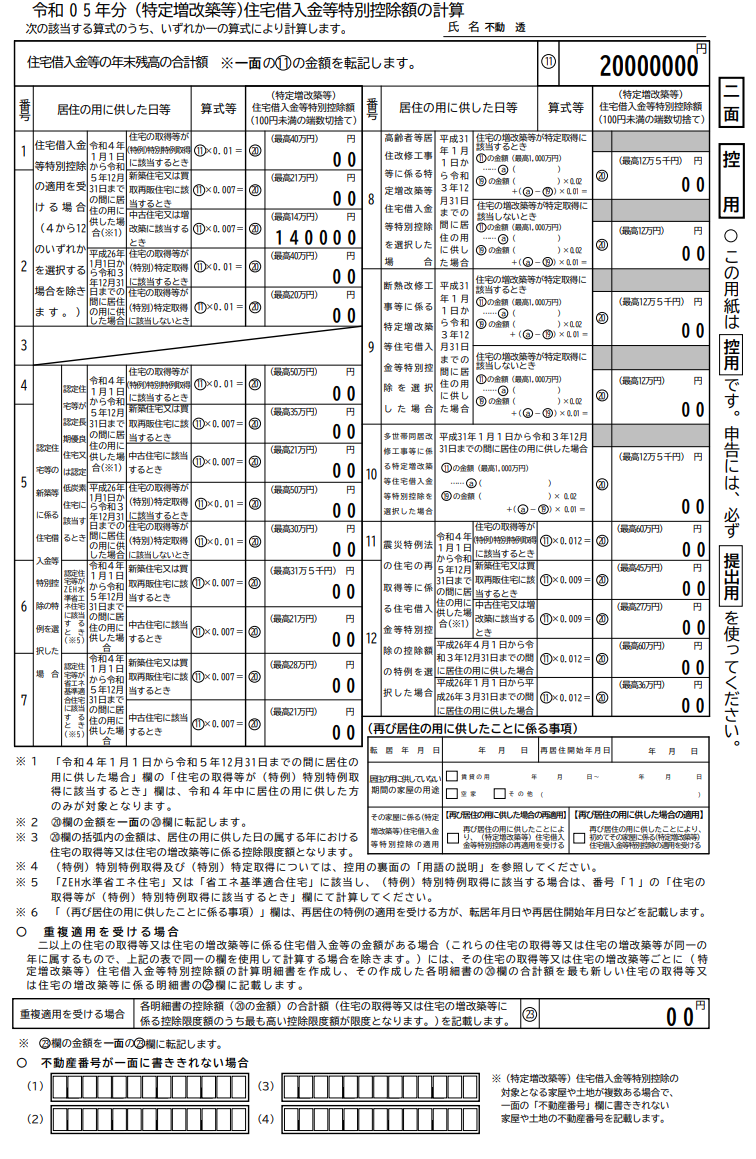

適用する控除の選択

適用する控除の選択は、もちろん住宅借入金等特別控除(住宅ローン控除)です。

住宅ローンの年末残高が2750万円ありましたが、通常の中古マンションの場合は2,000万円が上限になります。

つまり、本年分の控除額は以下の通りです。

10年間、最高14万円が所得税から減額されます。(⇐これが住宅ローン控除)

入力内容の確認

住宅ローン減税の入力内容を確認して[次へ進む]をクリックします。

すると、未記入だった「住宅借入金等特別控除」の横に、14万円に記載されます。

ふるさと納税、譲渡所得、医療費控除について

- ふるさと納税をした

- 投資信託を売却した

- 年間10万円以上の医療費を使った

このようなサラリーマンには、下記の記事が有用です。

『ふるさと納税で節税!サラリーマンのための確定申告書作成術 R5年版』

『投資信託を売却したサラリーマン投資家のための確定申告入門ガイド R5年版』

『めざせ医療費控除マスター!サラリーマン投資家の確定申告入門 R5年対応』

所得税還付金の計算結果の確認

すべての控除の入力が終わり[入力終了(次へ)]をクリックすると、こちらの画面へ移行します。

※還付金額は参考金額です

(さまざまな控除を適応しているため、住宅ローン減税のみの還付金ではありません)

やっとのことで確定申告書の作成を終えたよ。

長かったけど、結果として所得税の還付金は24,979円になるみたい。

なんだか少しホッとするね。

還付金。意外と少なくない?

そうだね。

ほんとうは25万円くらい源泉徴収しておかないといけないんだけど、

ボクが源泉徴収税額をデタラメの15万円にしたから、

還付金が少なくなってしまってるんだ。

訂正がある方は[収入金額・所得金額を修正する]、ないかたは[次へ]をクリックします。

『サラリーマン大家直伝!開業届と青色申告承認申請書を提出するメリット』

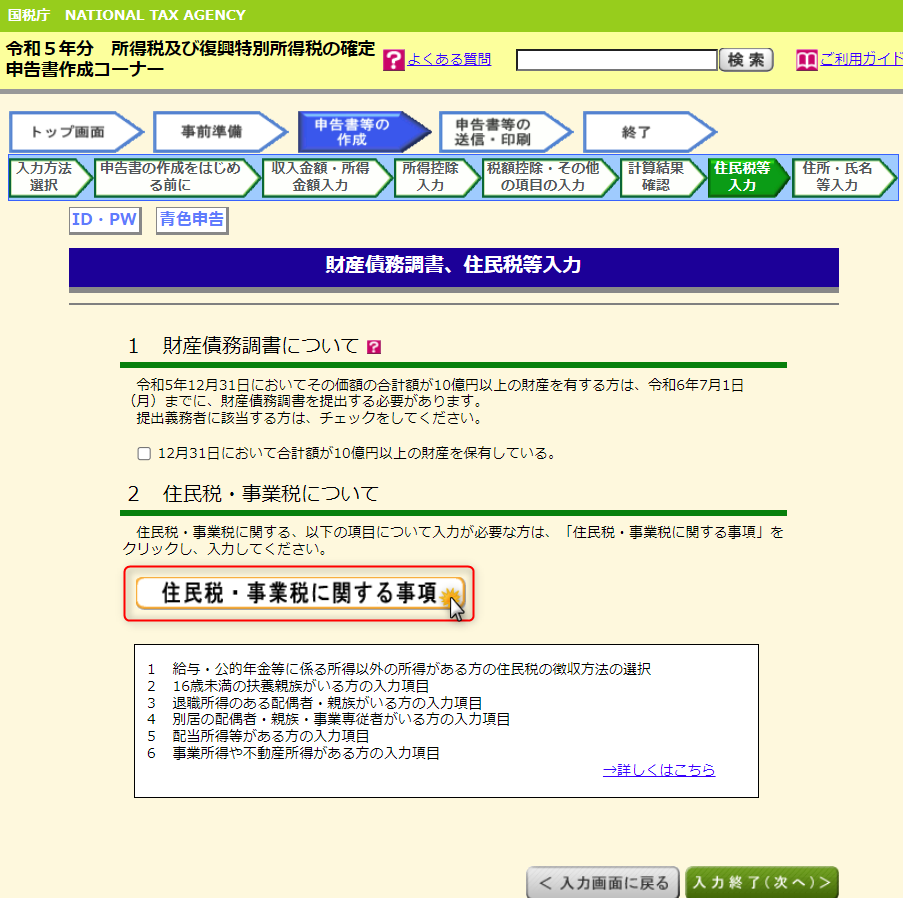

住民税等の入力方法

財産債務調書っていうのがあるけど、ほとんどのサラリーマンには関係ないんだよね。

99.9%の人は無視してOKだよ。

[住民税・事業税に関する事項]をクリックします。

すると、このような画面に移行します。

慣れない用語がたくさんでてくるため、入力が難しいかもしれません。

今回の確定申告(不動産所得、給与所得、譲渡所得)で該当しそうな箇所のみピックアップするよ。

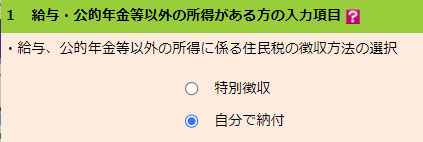

給与・公的年金等以外の所得がある方の入力項目

副業OKの会社も増えつつありますが、社会全体としてはまだまだ浸透していません。

『サラリーマンの副業禁止は昔話!さぁ、不動産投資を始めよう』

[自分で納付]にしておけば副業バレが防げます。

なぜなら、これを選択することにより、不動産からの収入に対する税金があなたの給与から自動的に引かれなくなるためです。

つまり、副業で得た不動産収入は、職場に知られずに自分で税金を管理できるというわけです。これにより、副業バレを防ぎながら、副業を続けることが可能になります。

詳細『サラリーマン必見!会社にバレずに不動産投資(副業)を確定申告する方法』

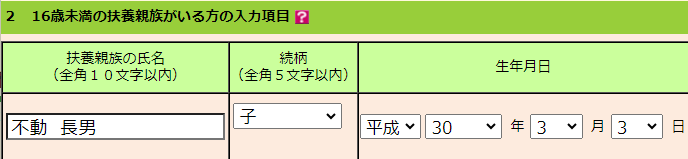

16歳未満の扶養親族がいる方の入力項目

16歳未満の扶養親族がいるときは記入します。

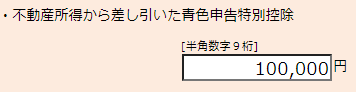

事業所得や不動産所得がある方の入力項目

不動産所得から差し引いた青色申告特別控除額を書きます。

前年度に不動産賃貸業を開業した場合は、その開業日を入力します。

該当するすべての入力が終わったら[入力終了(次へ)]をクリックします。

住所氏名等の入力方法

再び、還付金額を教えてくれます。

受け取り方法、住所・氏名等の入力を行います。

ちょっと厄介な「公金受取口座の登録」に言及しておきます。

「公金受取口座の登録」はリスクあり!

還付金の受取口座を公金受取口座として登録する場合、その口座情報がデジタル庁に登録され、公的給付を支給する行政機関に提供されるとのことです。

このような登録には、以下のような潜在的なデメリットが考えられます

- プライバシーの懸念

その口座に関する情報が、複数の行政機関と共有されることになります。

これにより、プライバシーに関する懸念が生じる可能性があります。 - セキュリティリスク

情報の漏洩や不正使用のリスクが高まる可能性があります。

マイナンバーに関するぐだぐだな管理は有名なので…。

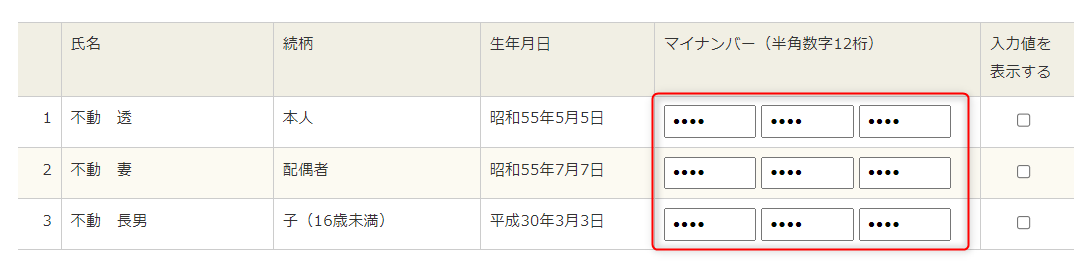

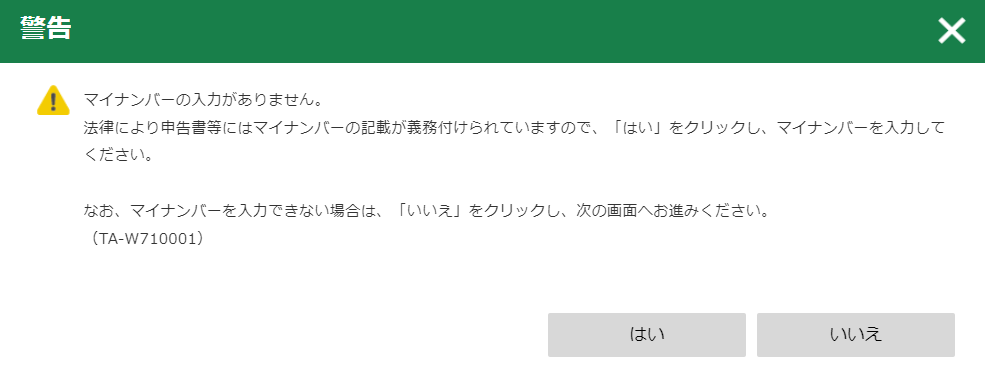

マイナンバーの入力方法

マイナンバーカードもしくはマイナンバー通知書を見て、マイナンバーを書きます。

平成28年度の確定申告から、マイナンバーの記入が必須になりました!

記入しなくても罰則はないけど、無視すると下記のような警告がでるよ!

目をつけられたくないから、とりあえず入力しておこう。

確定申告書のe-Tax送信前後の確認方法

控えを印刷して入力内容を確認します。

間違っていたらこのタイミングで訂正します。

最後に(ID)を確認します。

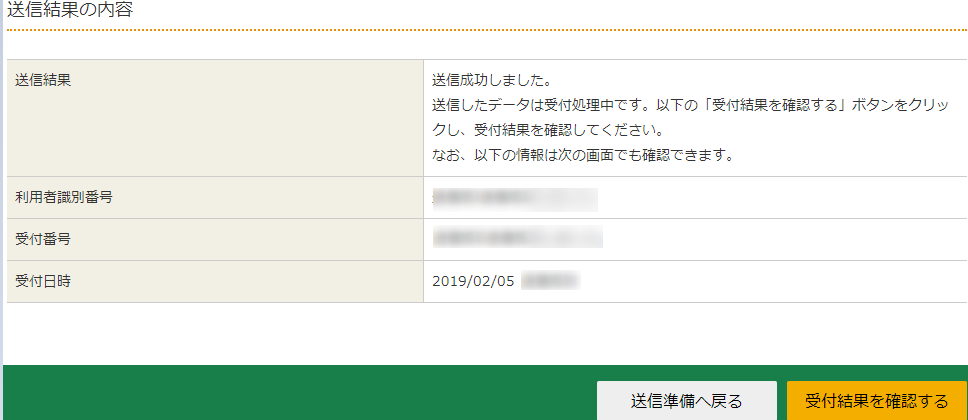

e-Taxのデータ送信

暗証番号を再度入力して、e-Taxのデータを送信します。

※画像は過去のものです

次は、e-Taxのデータの受付結果を確認します。

※画像は過去のものです

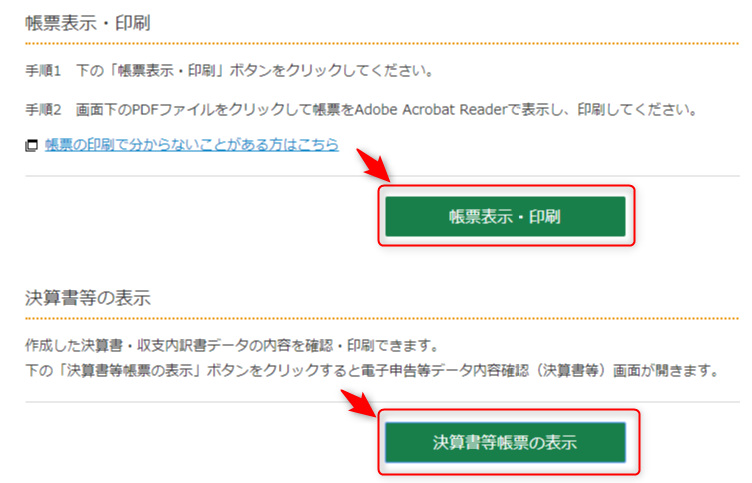

e-Taxのデータの送信内容をプリントします。

※画像は過去のものです。

『サラリーマン大家直伝!開業届と青色申告承認申請書を提出するメリット』

確定申告はやっぱりギブアップという方へ

ん~サッパリだ

よう分からん!

わかる、わかる。

特に投資とか不動産の税金の計算なんて、さっぱりわからないし、

多くの投資家が、確定申告に悩んでいるからね。

ほんじゃ、どないしたらええん?

税理士に頼まなアカン?

税理士に頼むのも一つの方法だけど、結構な費用がかかるんだよ。

年間16万円以上は覚悟しないといけないし。

でも、不動産投資の税金の知識は持っておいた方がいいよね。

「試しにを使ってみるのはどう?

帳簿付けから確定申告までラクにできるし、減価償却費の計算も必要ないんだ。

それもええかも!

開業届けや青色申告申請書の作成は弥生のかんたん開業届が便利やったな。

ウチのオススメや!

コメント